5月23日,哈佛大学保罗·M·瓦尔伯格(Paul M. Warburg)经济学讲席教授罗伯特﹒巴罗(Robert J. Barro)到访清华大学五道口金融学院,并做客清华论坛第六十八讲暨清华五道口全球名师大讲堂,发表“包含灾难风险的期权定价公式”的主题演讲,就罕见灾难风险在资产定价中所扮演的重要角色与包含灾难风险的期权定价模型的适用性等问题做了学术报告。

罗伯特﹒巴罗发表演讲。

巴罗在演讲中首先讨论了罕见灾难风险在资产定价中所扮演的重要角色。在Lucas Tree模型的基础上,将一个表征灾难风险的不对称跳跃项引入代表性消费者的消费过程中,并使用Epstein-Zin-Weil效用函数刻画消费者偏好。通过求解欧拉方程并结合包含灾难项的消费过程,推导得出无风险利率与股权溢价公式,从理论上定量地分析罕见灾难对股权溢价的影响。他认为罕见灾难风险模型能够很好地解释拉吉尼什·梅拉和爱德华·普雷斯科特所提出的“股权溢价之谜”。

随后,巴罗将上述模型应用到深度虚值期权的定价当中。他认为灾难风险对深度虚值期权的定价起到重要作用,通过用厚尾分布来拟合灾难规模,推导出一个包含灾难风险的深度虚值期权定价公式,并指出期权的相对执行价格、灾难发生的概率、相对风险厌恶系数、厚尾分布参数等对期权价格的影响。同时,巴罗认为,灾难发生的概率水平不仅会影响期权定价,概率水平的变化同样对期权定价有着重要的作用。因此,他在已有期权定价模型的基础上,引入两个表征概率水平向上跳跃的概率和幅度的参数,进一步扩展了原有的包含灾难风险的期权定价模型。

学术报告现场。

最后,他运用美、英、德等八个国家的场内期权交易数据以及OTC交易数据检验了上述期权定价公式的适用性,定量刻画了期权定价的期限弹性、交割价格弹性、厚尾参数等关键变量与参数。从期权定价模型中估计出的灾难概率能有效地识别1987年股灾、2008年金融危机等重大金融市场灾难。

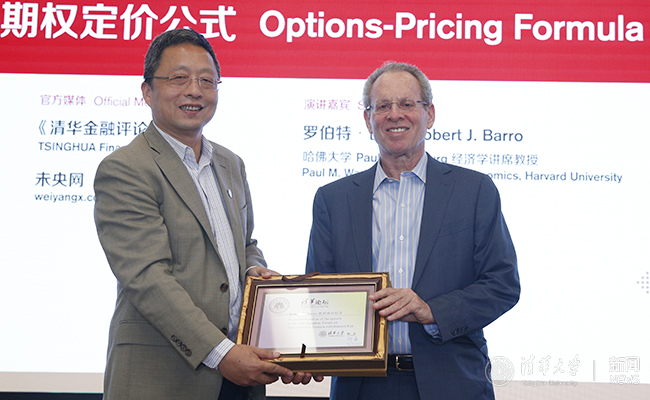

报告结束后,巴罗与现场师生就相关学术问题展开了热烈的交流与讨论。清华大学五道口金融学院副院长周皓教授向巴罗颁发了清华论坛荣誉证书。

周皓为罗伯特﹒巴罗颁发纪念证书。

本次会议为清华大学学术委员会、清华大学五道口金融学院联合主办。清华论坛是高水平的学术论坛,是清华各类学术活动的“旗舰”,具有高起点、系列化、前沿性、综合性等特点。清华五道口全球名师大讲堂是着眼于金融界的公益性系列学术讲座,邀请全球知名学者、国内外监管机构高层管理人员、资深金融学教授等学术和实务造诣皆深的经济学家,分享学术观点,促进学术交流与进步,为同学们创造更多与大师近距离接触的机会。(通讯员:黄小雨)